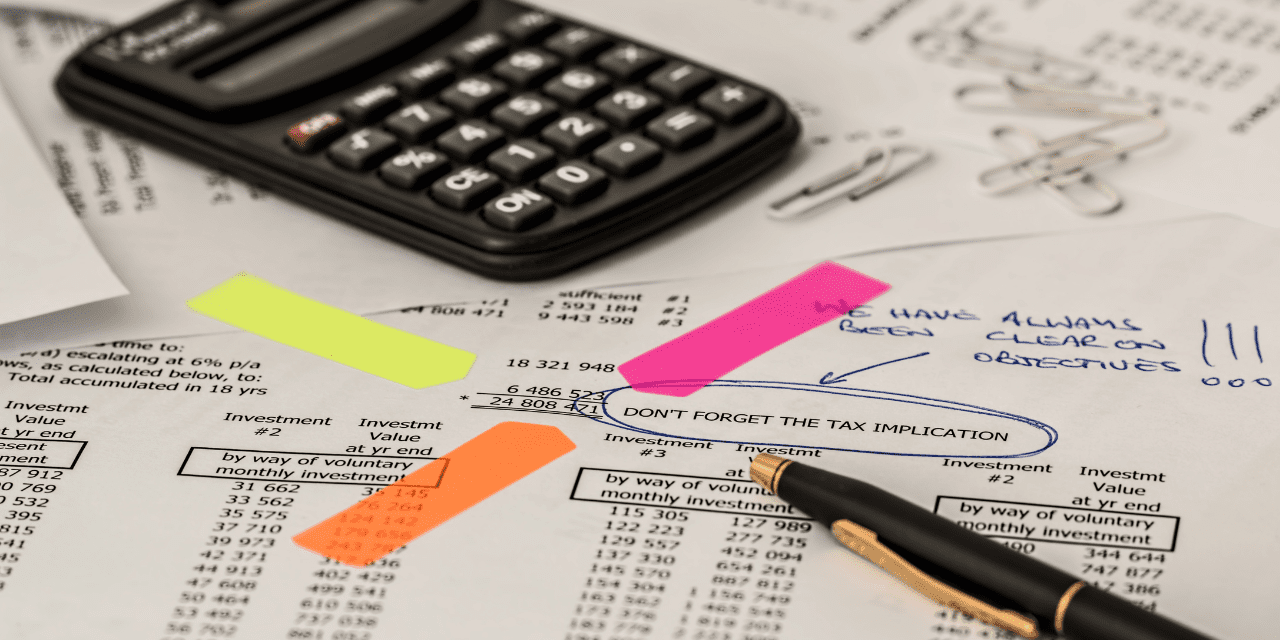

Každý rok nám vo sfére účtovníctva a daní prináša niečo nové. Inak to nie je ani tento rok, kedy vstupujú do platnosti novinky schválené v rámci novely zákona č. 595/2003 Z. z. o dani z príjmov, novely zákona č. 563/2009 Z. z. o správe daní a novely zákona č. 222/2004 Z. z. o dani z pridanej hodnoty. Od 1.januára pre nás teda platia novinky v niekoľkých oblastiach.

Daňový bonus na dieťa

Daňový bonus na dieťa

Ako prvý prechádza zmenami daňový bonus na deti, ktorý sa na nasledujúce obdobie dvoch rokov dočasne mení. V období od 1.januára 2023 do konca roka 2024 predstavuje maximálny daňový bonus na dieťa:

- 50 eur mesačne od 18 rokov vyššie

- 140 eur mesačne do 18 rokov (od roku 2025 klesne na 100 eur), pri príjme rodiča aspoň 820 eur mesačne

Dočasné zvýšenie bolo zavedené z dôvodu zrušenia príspevku na krúžky v hodnote 60 eur.

Druhou zmenou je aj možnosť dodatočne uplatniť daňový bonus na dieťa aj v prípade, že základ dane daňovníka nepostačuje na jeho uplatnenie v plnej hodnote. Dodatočne je však možné sčítať základ dane s ďalším daňovníkom (oprávnenou osobou), ktorý žije v spoločnej domácnosti s dieťaťom. Takéto uplatnenie je nevyhnutné vykonať prostredníctvom daňového priznania.

Opatrenia pri transferovom oceňovaní

Opatrenia pri transferovom oceňovaní

Do platnosti prichádzajú aj nové opatrenia týkajúce sa transferového oceňovania v rôznych smeroch:

Definícia zahraničnej závislej osoby – zahraničná závislá osoba sa touto novelou ruší a nahrádza ho pojem „ekonomické prepojenie v prípade stálych prevádzkarní“.

Spresnenie definície kontrolovanej transakcie – transferové oceňovanie sa dočkalo spresnení, keďže doteraz nebolo úplne jasné, čo je považované za významnú, čiže kontrolované transakciu. Od roku 2023 je považovaná za kontrolovanú transakciu:

- transakcia nad 10-tisíc eur

- pôžička s istinou od 50-tisíc

Takisto bola bližšie špecifikovaná závislá činnosť. Od januára už nepovažujeme závislú činnosť za kontrolovanú transakciu, pričom nezáleží na tom, či ide o činnosť vykonávanú zamestnancom závislej osoby, spoločníkom alebo konateľom.

Zahraniční daňovníci na Slovensku

Zahraniční daňovníci na Slovensku

V tomto zákone sa dočkali zjednodušenia systému pre zahraničných daňovníkov, ktorí podnikajú na Slovensku pomocou “stálej prevádzkarne”. Vďaka tomu môžu pri určovaní základu dane vychádzať z rozdielu medzi výnosmi a nákladmi, ktoré sa týkajú stálej prevádzkarne. Výnosy a náklady majú byť vedené v účtovnej alebo podobnej evidencii, keďže zahraniční daňovníci nie sú povinní viesť si účtovníctvo podľa našich predpisov.

Preventívna reštrukturalizácia

Preventívna reštrukturalizácia

Novela sa tiež bližšie zaoberá prípadom preventívnej reštrukturalizácie, ktorou presnejšie definuje postup daňovníka pri zániku pohľadávky alebo záväzku, pri odpúšťaní dlhu či tvorbe oprávnených položiek pri pohľadávkach. Tento zákon inštruuje daňovníka ku vypracovaniu reštrukturizačných opatrení a jeho plánu plnenia. Od roku 2023 tiež platí, že dlhy potvrdené v pláne sú u veriteľa odpustené a veriteľovi automaticky uznané ako daňový výdavok.

Opatrenia voči daňovým podvodom

Opatrenia voči daňovým podvodom

V tejto novele sa objavilo aj pravidlo, ktorým sú obmedzené čisté úrokové náklady, avšak do platnosti v stúpi až v roku 2024 a týkať sa bude zmlúv uzatvorených po 31.decembri 2023. Cieľom tejto novely je obmedzenie daňových podvodov, ktoré využívajú praktiky na zníženie základu dane z príjmov využívajúce dlhové financovanie.

Zmena spôsobu registrácie na daň z príjmov

Zmena spôsobu registrácie na daň z príjmov

Od tohto roka vykonáva registráciu daňovníkov na daň z príjmov z úradnej moci a prebiehať bude na základe údajov z registrov (register právnických osôb, podnikateľov a orgánov, živnostenský register, obchodný register).

Malé zásielky neobchodného charakteru

Malé zásielky neobchodného charakteru

V zákone o DPH je bližšie špecifikovaná malá zásielka obchodného charakteru, ktorá je oslobodená od DPH. Za takúto zásielku je považovaná zásielka, ktorá:

- je príležitostná

- je určená len na osobnú spotrebu príjemcu alebo členov jeho rodiny

- jej obsah nie je použiteľný na obchodné účely

- nepresahuje hodnotu 45 eur

Kúpa dopravného prostriedku

Kúpa dopravného prostriedku

V prípade kúpy nového vozidla sa mení lehota na úhradu DPH. Doteraz platilo, že kupujúci bol povinný zrealizovať úhradu a zároveň doručiť daňové priznanie k DPH do 7 dní od jeho nadobudnutia. Po novom je lehota zmenená na 7 dni od doručenia oznámenia o pridelení účtu správcu dane.

Znížená sadzba DPH 10 % pre šport a gastro

Znížená sadzba DPH 10 % pre šport a gastro

Zrejme najdiskutovanejšou zmenou je znížená sadzba DPH v gastro a športovom segmente, kde sa počíta s vysokou spotrebou energií. Týka sa to reštaurácií, ktoré servírujú jedlo a nápoje s obsluhou a zároveň majú aj svoje vlastné toalety a priestory na konzumáciu, ale aj športovísk, ktoré prevádzkujú prepravu osôb (lanovky, vleky a podobne). Znížená sadzba sa netýka donášky jedla či objednávok so sebou, či dokonca fast-food reťazcov.

V prípade záujmu o daňové poradenstvo alebo komplexné riešenie vášho účtovníctva a daní, sa na nás neváhajte obrátiť prostredníctvom nášho kontaktného formulára.